平成31年10月から消費税の税率が8%から10%に上がります。

それに合わせて、一部で軽減税率が導入されます。

消費税が創設されたのは、平成元年4月1日。

3%から始まり、平成9年4月1日に5%、平成26年4月1日に8%となりました。

平成31年10月から消費税では、初めての軽減税率の導入ですね。

さらに平成35年10月から、日本版インボイス制度が導入されます。

法人税や所得税に比べ、高額な納付になりがちな消費税。

消費税の納税は、資金繰りにも大きな影響を及ぼします。

そもそも消費税ってどういったものなのか、増税・軽減税率が導入される前におさらいしておきましょう!

消費税は誰が負担するのか?

コンビニで100円の缶コーヒーを買う場合、消費税8%を含めて「108円」を支払っています。

消費税を負担するのは、消費者です。

100円の缶コーヒー代と8円の消費税をお店に支払っています。

上記の場合は、「コンビニ」へ支払っていますね。

本来であれば消費税を支払う「消費者」が消費税という税金を国に納める必要がありますが、直接支払わず、お店に支払い(預け)ます。

そして、コンビニは消費者から預かった消費税をまとめて国に納めています。

負担者は、消費者ですが、納付するのは会社や個人事業主です。

消費税がかかるもののキホン

消費税がかかっているものと、かかっていないものが存在します。

コンビニで買う飲み物には、消費税がかかっています。

住むために借りている家の家賃には、消費税がかかっていません。

消費税がかかる、かからないの判定フローはありますが、ややこしいのでここでは割愛します。

消費税がかかるもの

基本的に、国内で行われる取引には消費税がかかります。

- コンビニで買う缶コーヒー代

- 事務所の家賃

- セミナー参加費 など

国内で事業者(法人や個人事業主)が、お金をもらって行う商品の売買(缶コーヒー)、資産の貸付け(事務所の賃貸)、サービスの提供(セミナー参加)には消費税がかかるようになっています。

しかし、消費税をかけるのには馴染まない取引もあります。

「非課税」になるもの

消費税のかかる取引には該当するものの、消費税を課すのに馴染まないものなどは、消費税法で消費税を課税しない「非課税」として定めています。

消費税が「非課税」となるもの(一部抜粋)

- 土地の譲渡、貸付け

- 有価証券、支払手段の譲渡

- 利子、保険料

- 特定の場所で行う郵便切手、印紙などの譲渡

- 住民票、戸籍抄本等の行政手数料

- 社会保険医療、介護保険サービス、社会福祉事業

- 住宅の貸付け

- 一定の学校の授業料、入学金、入学検定料、

- 教科用図書の譲渡

住むために借りいている家の家賃や、医療機関での医療費などは、消費税がかかる取引には該当するものの、消費税法の「非課税」の規定で消費税はかかっていません。

また、そもそも消費税がかかる対象にならないもののあります。

消費税がかからないもの(不課税)

消費税がかかるもので見たように、消費税がかかる取引は、

国内において、事業者がお金をもらって行う商品の売買、資産の貸付け、サービスの提供

となっています。

- 給与・賃金

- 寄付金、祝金、見舞金

- 保険金・共済金

- 株式の配当金や出資分量配当金

- 損害賠償金(一部課税される場合があります。)

給料には消費税がかかりませんが、それは勤めている人が提供する「労働」が、消費税のかかる取引に該当しないためです。

寄付金も、寄付(お金やモノ)はしますが反対にサービスを受けるようなものでもないので、消費税がかかる取引に該当しません。

消費税が課税される対象にならないものを「不課税」といいます。

納付する消費税の計算

消費者から預かった消費税は、法人や個人事業主が代わりに国に納付することになります。

代わりに国に納付する消費税はどうやって計算するのでしょうか?

ざっくりこのように計算することができます。

お客様から預かった消費税と、自分が支払った消費税(仕入や経費の購入に係る消費税)を差し引いて納付する消費税を計算します。

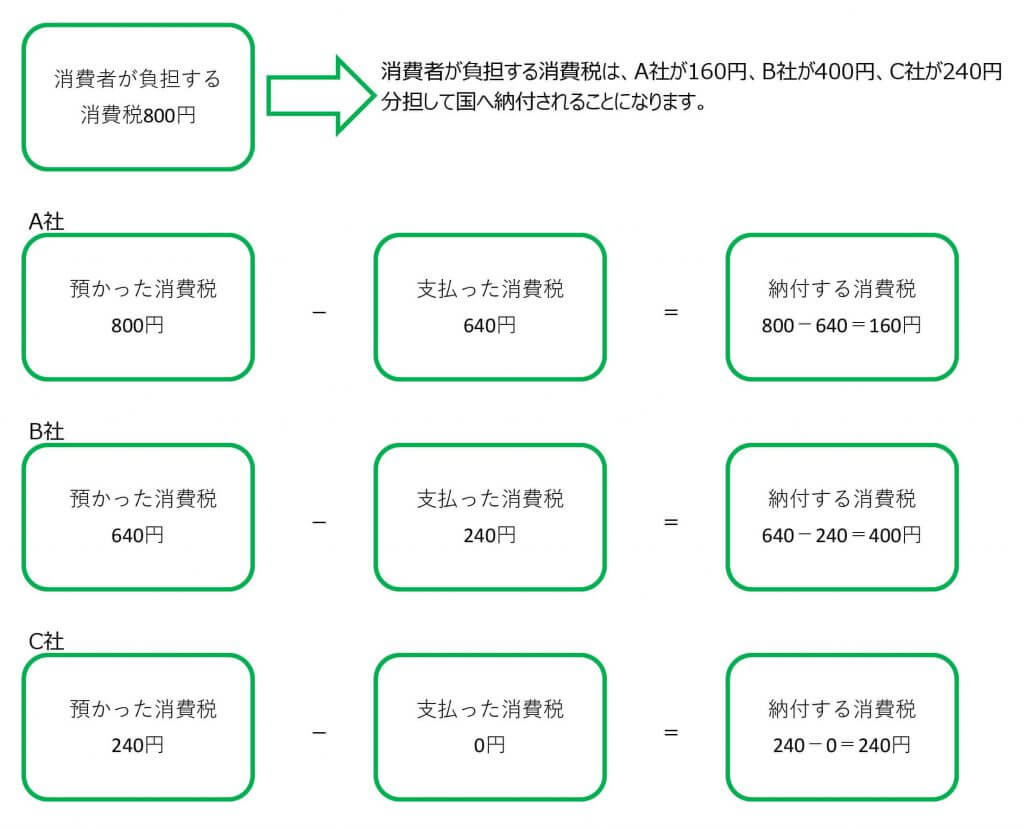

例えば、A会社は10,000円の商品を消費者に販売した場合し、消費者から800円の消費税を預かります。

A社は10,000円の商品を作るのに、B社より8,000円の仕入をし、B社に640円の消費税を支払います。

B社は、8,000円の商品を作るのに、C社より以下、、、略。

消費税は、各々預かった消費税から支払った消費税を差し引いて計算します。

最終的に消費者が支払った消費税800円は、いろいろな会社や個人事業主が分担して納付をします。(下記図参照)

ざっくりですが、消費税はこのように計算し、各事業者が各々納付していくことになります。

消費税を納める義務がある人(納税義務者)

先ほどまで見てきたように、会社や個人事業主が行う取引は基本的に消費税がかかり、消費者から売上代金とともに消費税を預かっています。

預かった消費税は、自分が支払った消費税を差し引いて国に納付しなければなりませんが、現行の消費税法では会社や個人事業主の全員が全員、消費税を納めているわけではありません。

基準期間の課税売上高が1,000万円を超える場合

消費税の納税義務があるか・ないかの判定は、基準期間と呼ばれる期間の消費税がかかる売上高(課税売上高)が1,000万円を超えるかどうかで判断します。

基準期間とは、法人の場合前々事業年度(注1)、個人事業主の場合前々年をいいます。

逆にいうと、前々事業年度・前々年の課税売上高が1,000万円以下であれば消費税の納税義務は免除されます。

個人事業主の2018年(平成30年)の消費税を納税義務があるかどうかは、2016年(平成28年)の課税売上高を確認します。

また、2018年(平成30年)の課税売上高が1,000万円を超えた場合には、2020年は消費税の納税義務があるということになります。

(注1)前々事業年度が1年未満の場合には、一定の処理をして判定します。

特定期間の課税売上高が1,000万円を超える場合

また、上記の前々事業年度、前々年の課税売上高が1,000万円以下であっても、特定期間の課税売上高(注2)が1,000万円を超えるかどうかでもう一度判断をします。

特定期間とは、法人の場合には前事業年度開始の日以後6か月の期間、個人事業主の場合には前年の1月1日から6月30日までの期間をいいます。

(注2)課税売上高に代えて、給与等の支払額の合計額により判定することもできます。

基準期間での判定と、特定期間での判定の2つが1,000万円以下となった場合、消費税の納税義務は免除されます。

例えば、法人で基準期間の課税売上高が1,000万円以下、特定期間の課税売上高又は給与等支払額が1,000万円を超えた場合、当期は納税義務者ということになります。

その他納税義務者の判定に関わるもの

法人は、設立直後はそれより前の事業年度が存在しないため、基準期間がなしとなり原則として消費税の納税義務は免除されます。

しかし、資本金1,000万円以上で設立した場合には、消費税の納税義務は免除されず、納税義務者となります。

また、親法人(基準期間の課税売上高が5億円を超える法人)に50%超株式を保有されて設立された法人で、自身の資本金が1,000万円未満で基準期間がない法人も消費税の課税事業者となります。

その他納税義務の判定に関連する規定はありますが、複雑すぎるので割愛します。

まとめ

平成31年10月1日より始まる消費税率アップ・軽減税率の導入の前に、消費税の基本のキホンとして、

消費税を負担する人、消費税がかかるもの・かからないもの、消費税の計算のキホン、消費税を納める義務がある人をまとめました。

消費税がかかるもの・かからないものの判断は取引毎に行う必要があること、消費税の納税義務者の判定はかなり複雑です。

そもそも消費税の納税義務者であるのに、判定を間違えて消費税を納めていない、そもそも消費税を支払う義務があるのを知らなかったという事例に遭遇したことがあります。

法人税や所得税に比べ、消費税の納税額は高額になりがちです。

また、1つ1つの取引に係る消費税はそれほど大きくはありませんが、塵も積もれば山となるのが消費税の怖いところです。

負担しているのは消費者であり、会社や個人事業主である事業者は、消費税を預かっているという意識を持つことが必要です。