2019年10月1日より、新標準税率&軽減税率が導入されます。

2023年10月1日から「インボイス制度」というものが導入されます。(聞き慣れない言葉かもしれませんが。)

2014年4月1日に消費税率が8%に上がって以来の消費税率の変更になります。

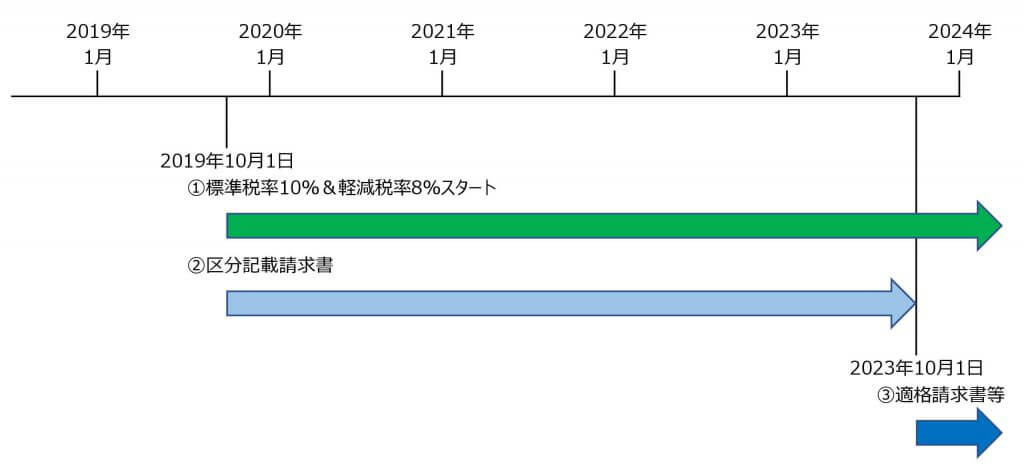

2019年10月に増税&軽減税率導入から2023年10月まで徐々に切り替わっていく部分があります。

今回は、時系列で何がどのようになるのか、簡単にご紹介します。

※元号の変更が予定されているため、当記事は西暦で統一しています。

ロードマップ

2019年10月1日に新しい標準税率10%と軽減税率8%がスタートすると同時に、「区分記載請求書」というものも始まります。

その後、2023年10月1日より「適格請求書等」へ移行します。

消費税率が5%→8%へ変更になった時も混乱しましたが、今度は増税&軽減税率と「区分記載請求書」というものが同時に。。。

1つ1つ見ていきましょう。

標準税率10%&軽減税率8%導入

消費税では今まで軽減税率というものがありませんでした。

標準税率8%から10%への引き上げに伴う負担軽減のため、一部で軽減税率8%が導入されます。

軽減税率の対象となるもの

軽減税率の対象となるものは、

- 酒類・外食を除く飲食料品

- 週2回以上発行される新聞(定期購読契約に基づくもの)

の2つが軽減税率8%の対象となります。

酒類・外食を除く飲食料品とは?

軽減税率の対象となる「飲食料品」は、食品表示法に規定する食品(酒類を除く)を言い、人の飲用又は食用に供されるものをいいます。

また、外食やケータリングは除かれます。

例えば、コンビニで購入する飲料やお弁当は軽減税率8%の対象になります。

居酒屋で飲食をした場合の食事代は、軽減税率の対象とはならず、標準税率10%の対象になります。

飲食料品とはなんぞやというのが厄介で、細かく見ていくと当記事のボリュームがものすごいことになってしまうので、次の機会に。

週2回以上発行される新聞とは?

週2回以上発行されるもの(定期購読契約に基づくもの)が対象となります。

いわゆる定期購読している家に配達される新聞のことですね。

「新聞」というキーワードで、コンビニや売店で買う「日本経済新聞」や「スポーツ新聞」も軽減税率の対象と思われがちですが、こちらは「定期購読契約」をせず、単発で買っているだけなので軽減税率の対象とはならず、標準税率10%になります。

軽減税率に関係がある事業者は?

軽減税率の対象となる事業者は、軽減税率の対象となる飲食料品や新聞を発行する事業者(販売側)だけだと思われがちですが、購入側の事業者にも関係があります。

飲食料品販売店(例えばコンビニなど)は、売上と仕入の両方で軽減税率の対象となるものが発生します。

売上が軽減税率の対象とならない業種の方も、仕入れや経費について軽減税率が関係するものを購入(例えば、会議用の弁当など)したりすることもあるでしょう。

軽減税率はすべての事業者に関係があるということを心にとめておきましょう。

飲食店では、標準税率10%&軽減税率8%の導入で、消費税の負担(売上は10%、仕入れは8%)が増えたり、会計上も処理が倍(後述)になったりと今回の影響をもろに受けるところがあります。

自分の事業にどのような影響があるのか、シミュレーションは必要かと思います。

どんなことに注意が必要?

会計ソフトへの入力

軽減税率が導入されると、飲食料品・新聞は軽減税率の8%が適用されます。

特に注意が必要になるのは、会計ソフトへの入力です。

ほとんどの会計ソフトは、2019年10月1日までにアップデートやバージョンアップを通して、標準税率10%&軽減税率8%の入力ができるようになると思います。

通常の入力は、標準税率10%をデフォルトとして表示してくれると思いますが、軽減税率8%は自分で税率を選択して登録する必要が出てくるでしょう。

クラウド会計の予測機能を利用しても正しい税率を設定するのは難しいと思われます。

また、コンビニなどで複数の商品を購入する場合、標準税率と軽減税率が混在する可能性があります。

- 飲食料品〇〇円→軽減税率

- 文房具〇〇円→標準税率

- 合計金額〇〇円

今までは勘定科目にこだわらなければコンビニで買ったレシート1枚の金額につき1行の仕訳というような入力をしても大丈夫でしたが、税率が混在している場合、1行の仕訳では両方の税率を表示することができません。

今後は両方の税率が混在している場合には、仕訳を税率ごとに作成する必要があります。

すべて混在するレシートと仮定したの場合、仕訳数が単純に2倍になるということですね。。。

- 軽減税率が自動で選択されず、自分で選択する必要が出てくる

- 税率が混在している場合、仕訳が2倍になる

このようなことが想定されるので、注意しましょう。

請求書の発行

軽減税率の対象となるものを販売する事業者は、請求書に記載する税率に注意が必要です。

標準税率と軽減税率が混在する場合には、区別して記載する必要が出てきます。

請求書のシステム自体を変更する必要も出てくるので、こちらも事前に確認しておきましょう。

区分記載請求書

上記の「どんなことに注意が必要?」の「請求書の発行」でも記載しましたが、標準税率と軽減税率の2つの税率が共存するため、どうしても税率ごとに区分して請求書を作成する必要が出てきます。

2019年10月1日から2023年9月30日までの間、軽減税率対象の商品を販売した場合には、請求書等に軽減税率対象の商品である旨、税率区分ごとの取引金額を記載することが義務付けられます。

現行の消費税法では、消費税の計算をするために、「帳簿」と「請求書等」の保存が要件となっています。(現行の帳簿&請求書等の記載方法等は、別の機会に。)

請求書等の現行の記載内容は、

- 請求書等の発行者の名称

- 取引年月日

- 取引内容

- 取引金額

が必要でした。

2019年10月1日より、

- 請求書等の発行者の名称

- 取引年月日

- 取引内容(軽減税率対象の商品である旨)

- 取引金額(税率区分ごとの合計金額)

の記載が必要になります。

適格請求書等

区分記載請求書等は、2019年10月1日~2023年9月30日までで、それ以降の2023年10月1日からは「適格請求書等(日本型インボイス制度)」が必要になります。

区分記載請求書等は、適格請求書等へ移行するための経過措置です。

適格請求書等の詳しいお話は別の機会に記事にしたいと思いますが、上記の区分記載請求書をより厳格にし、適格請求書発行事業者として登録したものが「適格請求書」を発行することができます。

2023年10月1日からは、適格請求書に記載されている消費税のみで計算されることになります。(現行の消費税は、免税事業者から仕入れた場合にも消費税が含まれているものとみなして消費税の計算を行っています。)

より厳格に、正確に消費税を計算する制度となります。

まとめ

2019年10月より消費税率が10%に上がり、軽減税率8%がスタートします。

同時に、2023年の日本型インボイス制度の導入に向けた請求書の記載方法への移行期間も始まります。

自分の事業にどう影響があるのか、軽減税率の対象となるものはどういったものなのか、消費税法という法律が今後どうなるのかというのを2019年10月1日までに少しづつ確認していきましょう。