消費税の経理処理の方法として、「税込経理」・「税抜経理」の2つの方法があります。

どちらを選択しても良いことになります。(免税事業者は税込経理のみ)

どちらの経理方法を選択した場合、どのような違いがあるのかまとめました。

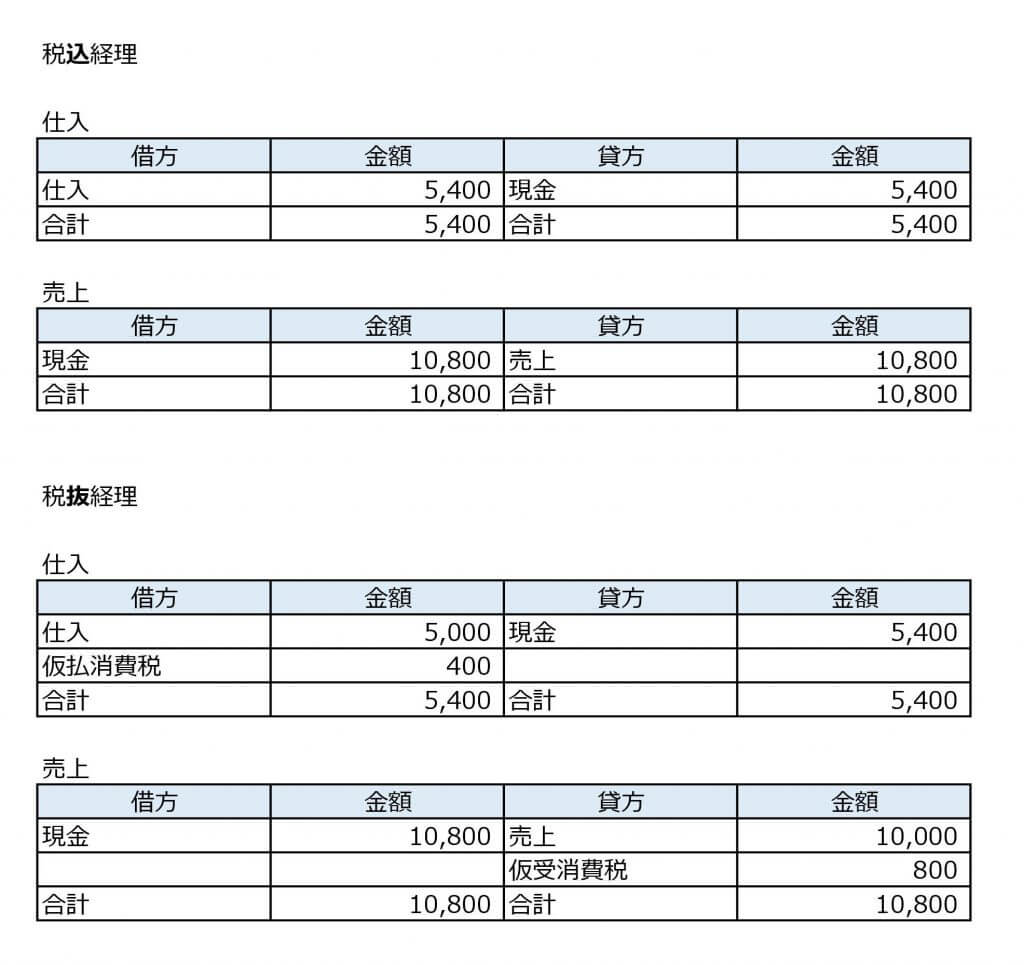

仕訳の切り方

税込経理、税抜経理では仕訳の切り方が異なります。

消費税部分を含んで仕訳を切るのか、消費税部分を含まないで仕訳を切るのか、ということになります。

実際に仕訳の方法を見てみましょう。

前提条件

- 仕入…商品Aを現金5,000円(消費税400円)で仕入れた。

- 売上…商品Aを現金10,000円(消費税800円)で販売した。

仕訳を見てみると、「税込経理」の方がシンプルですね。

「税抜経理」は「仮払消費税・仮受消費税」という勘定科目が1つ増えてしまうため、仕訳を切る上では手間だと言えそうです。

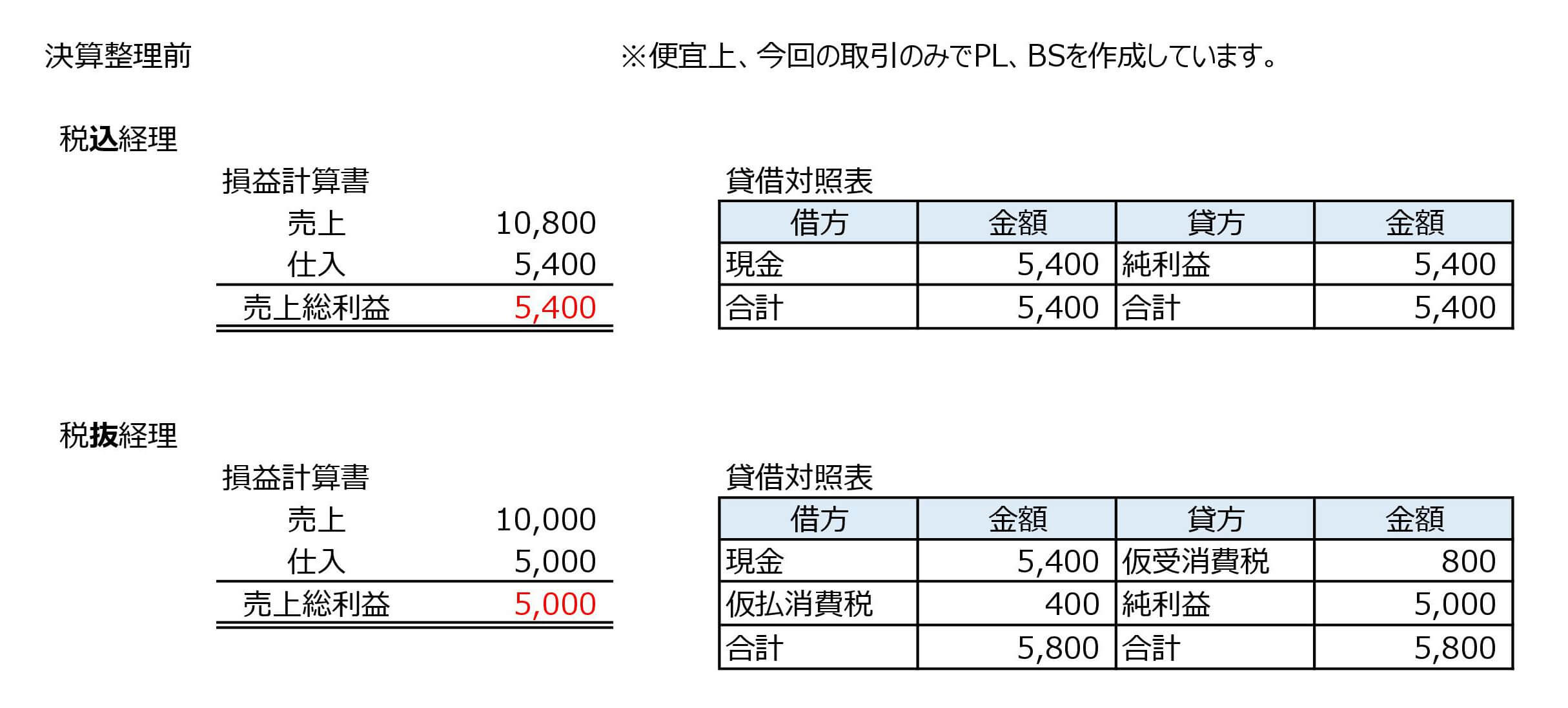

損益計算書・貸借対照表上の見え方

「税込経理」・「税抜経理」の経理方法の違いは損益計算書(以下PL)、貸借対照表(以下BS)ではどのようになるのでしょうか。

上記の条件でPLとBSを見てみましょう。

このようにして見てみると、「税込経理」の方が売上が大きく見え、尚且つ売上総利益も出ているように見えます。

実際は「消費税」部分を含んだ金額なので、本来の売上・売上総利益の金額は、「税抜経理」の方が正しいことになります。

このまま決算を迎えたら、「税込経理」の方が利益が大きく見えていいのでは?と感じますが、消費税は決算の段階で精算をしなければなりません。

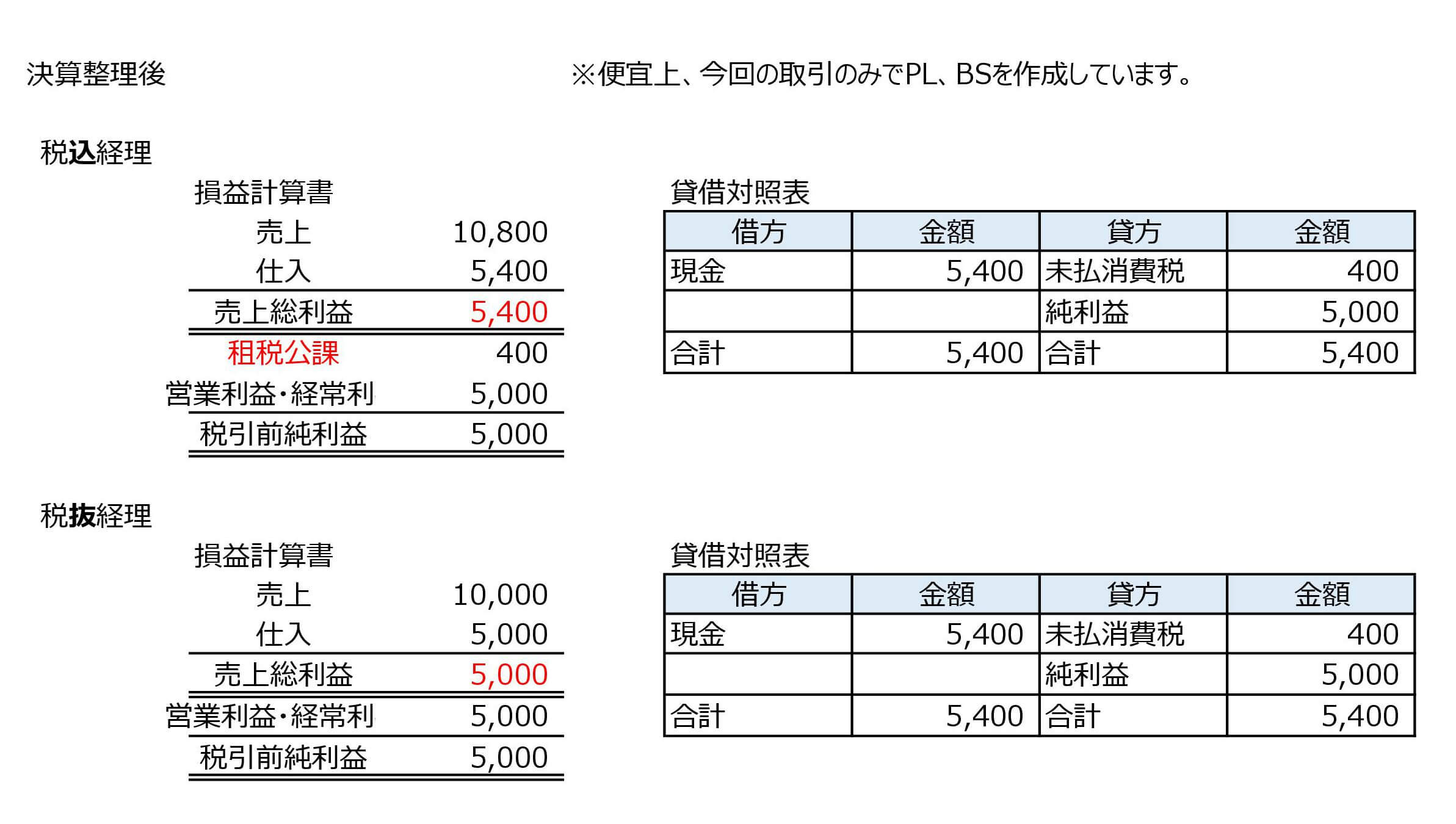

消費税の精算仕訳は、こちら。

精算仕訳をPL・BSに反映したものがこちら。

「税込経理」の場合、決算の段階で納付する消費税を「租税公課」として計上することになります。決算整理前後で損益が変わってしまいます。

「税抜経理」の場合、決算整理前後で損益が変わることはありません。

2種類の経理方法を並べてみてみると最終的な損益に差は出ません。

あくまで「経理方法」の違いであるため利益が変わることはありません。

交際費や減価償却資産への影響

交際費や資産を税込で計上するか税抜で計上するかで交際費の5,000円基準、中小企業者等の少額減価償却資産の取得価額算入の特例(30万円未満)の基準に影響が出てきます。

交際費

飲食代として1人当たり5,000円(消費税400円)となった場合

- 税込経理…税込金額で判断するため、5,000円超となり交際費となります。

- 税抜経理…税抜金額で判断するため、5,000円以下となり交際費から除くことが出来ます。

減価償却資産の場合

PC代を298,000円(消費税23,840円)で購入した場合

- 税込経理…税込金額で判断するため、321,840円となり固定資産へ計上した上で減価償却費として数年かけて少しずつ費用となります。

- 税抜経理…税抜金額で判断するため、298,000円となり中小企業者等の30万円未満の特例の対象となり、購入した期に全て費用となります。

税抜金額の方が、「本体価格」で基準ラインを考えればいいため有利になります。

どちらを使えばよい?

仕訳から

仕訳計上の観点から考えると、手書きが多かった時代の場合は、税込経理の方が負担は少なく有利だったと言えるでしょう。

しかし、会計ソフトが普及している現代において会計ソフトへ「税込金額」を入力すると自動で税抜処理を行い、かつ税込表示・税抜表示を両方表示させることも可能となり、税込経理を採用することが負担である時代ではなくなりました。

どちらを採用しても入力の負担はないでしょう。

PL・BSから

実態をきちんと表現できるのは、「税抜経理」

PLやBSの見え方の観点から考えると、「税抜経理」の方がより実態を捉えることが出来ます。

消費税率が3%→5%→8%→10%へと変動していく現状では、「税込経理」を採用していると消費税率の影響で売上の増加が発生してしまいます。

同じ価格のものを販売したとしても消費税の影響で売上が上がったと見えてしまう可能性があります。

「税抜経理」の場合は、常に税抜金額で表示できるため消費税率の変動の影響を受けることなく会社の業績を把握することが出来ます。

消費税をいくら払うのか分かりやすいのは、「税抜経理」

上記で仕訳をお見せした通り、「税込経理」では決算の段階で支払う消費税を「租税公課」として計上することになります。

そのため、決算整理前後で損益がぶれることになります。何より「租税公課」を計上するまでいくら消費税を支払うのか分かりません。

その点、「税抜経理」では、決算整理前後で損益がぶれることはありません。

また、消費税をいくら払うのかは、BSに計上されている「仮受消費税」、「仮払消費税」から簡単に概算を読み取ることが出来ます。

先ほどの例では、「仮受消費税800円」-「仮払消費税400円」=納付すべき消費税400円。

交際費や減価償却費から

交際費や減価償却資産への影響の観点から考えると、こちらも「税抜経理」の方が「本体価格」で基準ラインを考えればいいので有利に働くことがあります。

ただし、一部デメリットもあります。

「〇〇万円以上の資産」を購入した場合の税制上の優遇措置を適用したい場合にも、「税抜経理」、「税込経理」で判断しなければなりません。

要件の金額が高い場合、税込経理の方が比較的要件をクリアしていきやすいといったことも起こり得ます。

一概にどちらが有利かということは言いにくい部分になります。

30万円未満の特例の方が「〇〇万円以上の資産」を購入する場合より頻度が高くなりがちなので、「税抜経理」の方が有利になる可能性があります。

まとめ

消費税の「税込経理」・「税抜経理」の採用はどちらを採用しても良いことになっています。

会計上の利益を正確に把握するためには、「税抜経理」が望ましいでしょう。

税務上は、有利になる場合も不利になる場合もあります。(基本的には、「税抜経理」が有利になる場合が多いです。)

一度選択した経理処理は、継続することが大切です。

経理方法が実態と合っているか、確認してみましょう。