固定資産を購入すると、購入した金額がそのまま「費用」となるわけではありません。

減価償却の方法や定額法・定率法、10万円未満のものなどの取扱いを別の記事でご紹介しています。

今回は、法人税・所得税での減価償却の取扱いの違いをご紹介します。

それでは確認していきましょう!

法人税

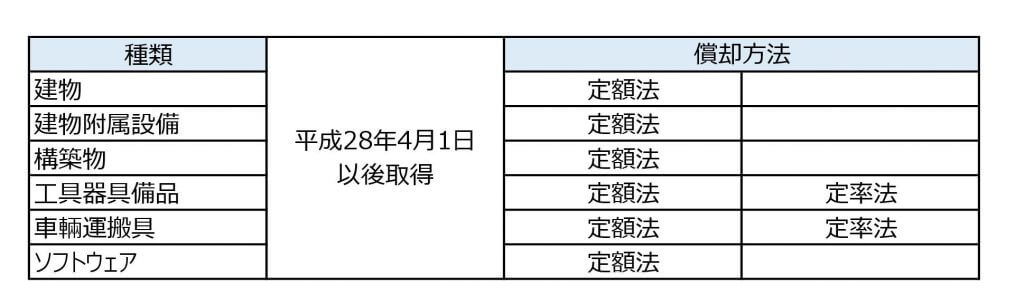

償却方法は、資産の種類ごとに決まっている

償却方法は、建物であれば「定額法」、車であれば「定率法」又は「定額法」、備品であれば「定率法」又は「定額法」のように資産ごとに使うことができる償却方法は決まっています。

その中から、法人の実態に合った償却方法を選ぶことになります。

ただし、償却方法は前もって「届出」をしておく必要があること、資産の種類ごとに選択しなければなりません。

例えば、

- 車Aは、「定額法」

- 車Bは、「定率法」

のように同じ資産で別々の償却方法を選択することは出来ません。

車であれば、「〇〇法」のように資産の種類ごとに選択しなければなりません。

主要な資産の償却方法は下記の通り。

「平成28年4月1日以後取得」とありますが、償却方法は「改正」により変化してきています。

平成10年3月31日以前に取得した建物は、建物であっても旧「定率法」を選択出来たりしました。

[box06 title=”あわせて読みたい”]減価償却の基本のキホン~定額法・定率法~[/box06]

選んだ償却方法を使う場合、届出が必要

償却方法を選んで、その償却方法を使う場合には予め税務署へ届出ておく必要があります。

他の場合(新たに事業所を設けた場合など)にも届出期限はありますが、普段使う提出期限は上記2つくらいです。

選んだ償却方法を利用するためには、届出をしておかないと選んだ償却方法を利用することは出来ません。

届出期限に注意しましょう!

では、償却方法を選ばなかった場合にはどのようになるのでしょうか。

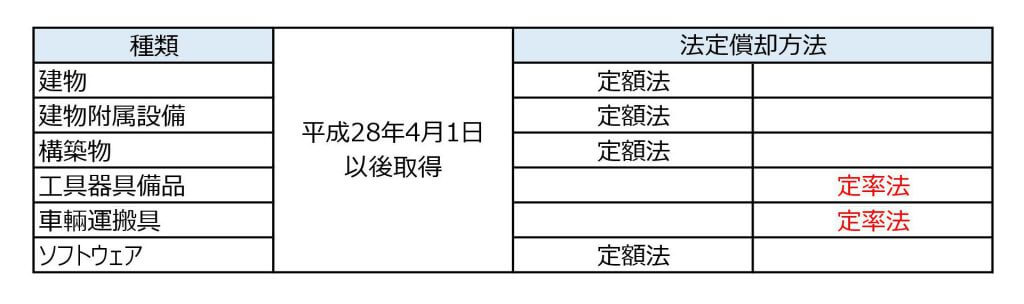

定められた償却方法(法定償却方法)

償却方法を選んでいない(届出を出していない)場合には、予め決められた償却方法で償却を行うことになります。

予め定められた償却方法を、「法定償却方法」といいます。

ほとんどの法人は償却方法を選ばず、この「法定償却方法」により償却を行っています。

法人税の「法定償却方法」は下記の通り。

工具器具備品や車両運搬具では「定率法」が、「法定償却方法」となっています。

所得税

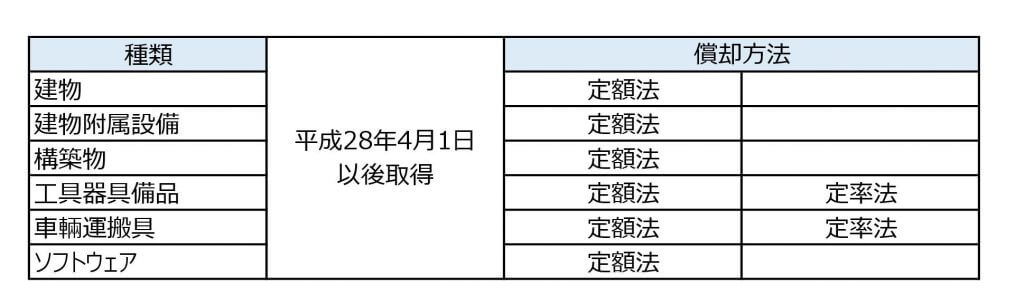

償却方法は、資産の種類ごとに決まっている

法人税と同様で、資産の種類ごとに償却方法は決まっています。

その中から、個人の実態に合った償却方法を選ぶことになります。

ただし、償却方法は前もって「届出」をしておく必要があること、資産の種類ごとに選択しなければなりません。

主要な資産の償却方法は下記の通り。(法人税と同じです)

選んだ償却方法を使う場合、届出が必要

償却方法を選んで、その償却方法を使う場合には予め税務署へ届出ておく必要があります。

開業した場合

- 書類名…所得税の棚卸資産の評価方法・減価償却資産の償却方法の届出書

- 提出期限…開業した年の確定申告書の提出期限(3月15日)まで

償却方法を変更する場合

- 書類名…所得税の棚卸資産の評価方法・減価償却資産の償却方法の変更承認申請書

- 提出期限…変更をしようとする年の3月15日まで

参照:所得税の棚卸資産の評価方法・減価償却資産の償却方法の変更承認申請書PDF

平成30年分から「定額法」から「定率法」へ変更しようとする場合には、平成30年の3月15日までに申請書を提出する必要があります。

選んだ償却方法を利用するためには、届出をしておかないと選んだ償却方法を利用することは出来ません。

届出期限に注意しましょう!

では、償却方法を選ばなかった場合にはどのようになるのでしょうか。

法人税では、車は「定率法」でしたね。

定められた償却方法(法定償却方法)

所得税の「法定償却方法」は、「定額法」になります。

建物、建物附属設備、構築物、工具器具備品、車両運搬具などすべて「定額法」になります。

「法定償却方法」が法人税と違う部分になります。

少額・一括償却資産・少額減価償却資産の特例の取扱い

10万円未満、20万円未満、30万円未満といった取扱いは法人税・所得税ともに同様の取扱いになります。

[box06 title=”あわせて読みたい”]減価償却の基本のキホン~金額による違い(10万円未満・20万円未満・30万円未満)~[/box06]

まとめ

法人税と所得税の減価償却は、ほとんど共通しています。

ただし、「法定償却方法」という点で法人税と所得税では違う分があります。

減価償却の取扱いをしっかり理解しておきましょう!