会社の経営を始めると避けては通れない決算作業。

決算って、何をすればいいのか?

税理士に決算作業をお願いしているけど、どんなことをしているのかわからない。

実際にどのような作業をしているのか、基本的な作業をサクッとご紹介します!

全体的な流れ

法人税の申告は、決算日から2か月以内に行います。

3月末決算法人であれば、5月末までに決算作業をし、申告することになります。

ざっくりとした作業の流れはこちらになります。

- 会計データを締める。

- 消費税の申告書の作成・精算仕訳を会計データに入力

- 法人税の申告書の作成・未払法人税を会計データに入力

- 全体の最終チェック

このようになります。

会計データを締める

日々入力してきた会計データの全体を見直していきます。

まずは、会計データをきっちり締めることから始めていきます。

決算日までの売上・経費を漏れなく計上していきます。

売上の確認

決算日を挟んで、当期の売上になるのか、翌期の売上になるのか決算でキチンと確認します。

決算日までに物の引き渡しやサービスの提供が終わっており、請求書を発行していないようなものは、当期の売上になります。

逆に、お金だけ受け取っていて物の引き渡しやサービスの提供が終わっていないものは、翌期の売上になります。(お金を先にもらっているだけ)

どちらの売上になるのかで、利益にも大きな影響を与えるのでどちらの期の売上になるの確認しましょう。

棚卸資産の計上

商品の在庫(棚卸資産)や備品の在庫(貯蔵品)を決算日に棚卸をし種類・数・金額をチェックします。

商品の在庫の金額は、売上原価に影響するのでキチンと棚卸を行いましょう。

未払のものの計上

決算までに仕入れた商品でまだ支払っていないものであれば買掛金として計上し、経費で、まだ支払っていないものを未払として費用計上します。

利益が出ている会社であれば経費を漏れなく計上することで、費用を増やし利益を少なくすることができます。

仮受・仮払の精算

期中で仮受金や仮払金として計上しているものがあれば、内容を確認し、仮受・仮払となっているものをゼロにするようにしましょう。

減価償却費の計上

取得価額が10万円以上のものは、固定資産となり全額そのまま費用となるわけではありません。

固定資産台帳に登録し、減価償却費を計算し、会計データに入力します。(月次で月々入力する場合もあります。)

固定資産台帳と会計上の期末簿価が一致しているか確認をしたりします。

[box06 title=”あわせて読みたい”]

減価償却の基本のキホン~金額による違い(10万円未満・20万円未満・30万円未満)~

[/box06]

各種残高の確認

売上や棚卸資産、仮受・仮払の精算、未払の計上などが終わったら、各勘定科目の残高をチェックします。

小口現金を取り扱っているのであれば、決算日で在り高を確認します。

実際の在り高と会計上の残高が一致しているか確認します。

銀行の預金残高と会計上の残高が一致しているか確認します。

売掛金の残高が合っているか、未払金の残高が合っているか、経常的に発生する費用がすべて計上されているか、チェックしていきます。

消費税の申告書の作成・精算仕訳を会計データに入力

消費税の申告義務がある場合には、消費税の税区分をチェックし、申告書を作成していきます。

消費税の課税区分のチェック

会計ソフトに入力した仕訳の課税区分が正しく設定されているか最終チェックを行います。

消費税がかからない取引に「課税仕入れ」の消費税コードが入力されていないか、非課税売上になるものが課税売上になっていないか、会計ソフトから出力できる「課税税区分集計表」などを使ってチェックしていきます。

申告書の作成

課税区分のチェックが終わったら、消費税の申告書を作成します。

消費税の精算仕訳の作成

消費税の申告書を作成し、計算された消費税を会計ソフトに入力するための仕訳を作成します。

税込経理・税抜経理で仕訳が異なります。

税込経理の場合

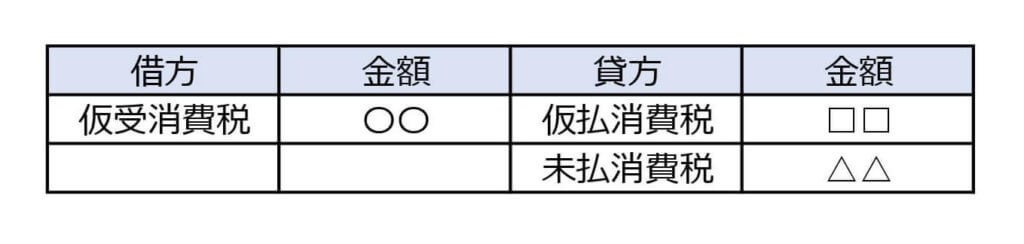

税抜経理の場合

会計ソフトに入力

作成した消費税の精算仕訳を会計ソフトに入力します。

税抜経理の場合、貸借対照表上の仮受消費税・仮受消費税がゼロになっているかどうか確認します。

[box06 title=”あわせて読みたい”]【消費税】税込経理・税抜経理の違いは?どちらがいいの?[/box06]

法人税の申告書の作成・未払法人税を会計データに入力

消費税の申告書の作成・精算仕訳の入力が完了すると、やっと利益が確定します。

ここから法人税の申告書の作成に入ります。

法人税の申告書の作成

決算書の利益をもとに申告書を作成していきます。

交際費の別表や、減価償却費の別表など、さまざまな別表を使い法人税の申告書を作成していきます。

同時に地方税の申告書や勘定科目内訳書なども作成していきます。

法人税の未払計上

法人税の申告書の作成が終わったら、納付すべき税額が確定します。

その税額を会計ソフトに入力していきます。

法人税等を会計ソフトに入力すると、利益が変わってしまうので、もう一度法人税の申告書の利益の額などを修正し、完成となります。

全体の最終チェック

法人税の申告書まで作成が終わったら、全体の最終チェックを行います。

決算書の金額と消費税の申告書、法人税の申告書、勘定科目内訳書などの数字に間違いがないかを中心に確認します。

まとめ

会計データへすべてのデータの入力が完了してから、細かい残高を確認したり、消費税・法人税の申告書の作成に移っていくことになります。

実際には、上記の作業をしながら翌期の入力も止まらないように作業していきます。

[box06 title=”あわせて読みたい”]会計データは繰り越して入力を続けよう[/box06]

この時期は作業量が倍になるので、計画的に行いましょう。

年間分の入力を決算日が過ぎてから始めたりすると、申告書作成までの時間がタイトになってしまいます。

日常の会計ソフトへの入力作業をこまめにやっておくと、決算作業だけに集中することが出来ます。

日々の入力が終わっていると、決算作業がラクになるだけではなく、利益の把握や資金繰り、節税対策も余裕をもって行うことが出来るようになります。

決算でどんな作業をするのか・しているのか?サクッとご紹介してみました!